티스토리 뷰

중도퇴사자는 연말정산을 하지 못해 세금 환급 기회를 놓칠 가능성이 큽니다. 📊 국세청 자료에 따르면, 연말정산을 하지 못한 중도퇴사자의 평균 환급액은 약 32만 원입니다. 하지만 종합소득세 신고를 통해 의료비, 교육비, 신용카드 공제 등을 적용하면 추가 환급이 가능합니다.

🔹 5월 종합소득세 신고 기간을 활용하면 세금을 정확하게 정산하고, 받을 수 있는 환급금을 극대화할 수 있습니다.

🔹 이번 가이드에서는 중도퇴사자가 신고해야 하는 이유, 필수 서류, 신고 절차, 예상 환급금 계산법, 세무조사 리스크를 줄이는 팁까지 실제 신고 시 반드시 알아야 할 정보를 구체적으로 제공합니다.

1️⃣ 중도퇴사자의 소득세 정산이 중요한 이유 🧐

중도퇴사자의 가장 큰 실수 중 하나는 연말정산을 하지 못한 상태로 세금 환급을 포기하는 것입니다. 종합소득세 신고를 통해 다음과 같은 혜택을 받을 수 있습니다.

✅ 연말정산을 진행하지 않으면 공제 혜택을 받을 수 없음

✅ 근로소득이 정확하게 신고되지 않아 추가 세금을 부담할 가능성

✅ 의료비, 교육비, 신용카드 공제 등 추가적인 세금 감면 가능

✅ 이미 납부한 세금이 많다면 환급받을 수 있음

📊 공제별 추가 환급 가능 금액 (국세청 2024년 자료 기준)

| 공제 항목 | 추가 환급 가능 금액 (평균) |

| 💳 신용카드 공제 | 약 18만 원 |

| 🏥 의료비 공제 | 약 21만 원 |

| 🎓 교육비 공제 | 약 25만 원 |

| 🤝 기부금 공제 | 약 15만 원 |

2️⃣중도퇴사자의 소득세 정산 방법 🔍

📜 원천징수영수증 확인

퇴사한 회사에서 근로소득 원천징수영수증을 발급받아야 합니다.

📌 확보 방법

🔹 퇴사한 회사에 요청

🔹 국세청 홈택스 → ‘지급명세서 등 제출내역’에서 조회 가능

📌 종합소득세 신고 대상 확인

다음 조건 중 하나라도 해당되면 5월 종합소득세 신고를 해야 합니다.

✔ 연말정산을 진행하지 않은 경우

✔ 퇴사 후 프리랜서 소득이 발생한 경우

✔ 두 곳 이상의 회사에서 급여를 받은 경우

📊 국세청에 따르면, 종합소득세 신고 대상자는 매년 약 770만 명이며, 그중 상당수가 중도퇴사자입니다.

3️⃣ 종합소득세 신고 절차 🏦

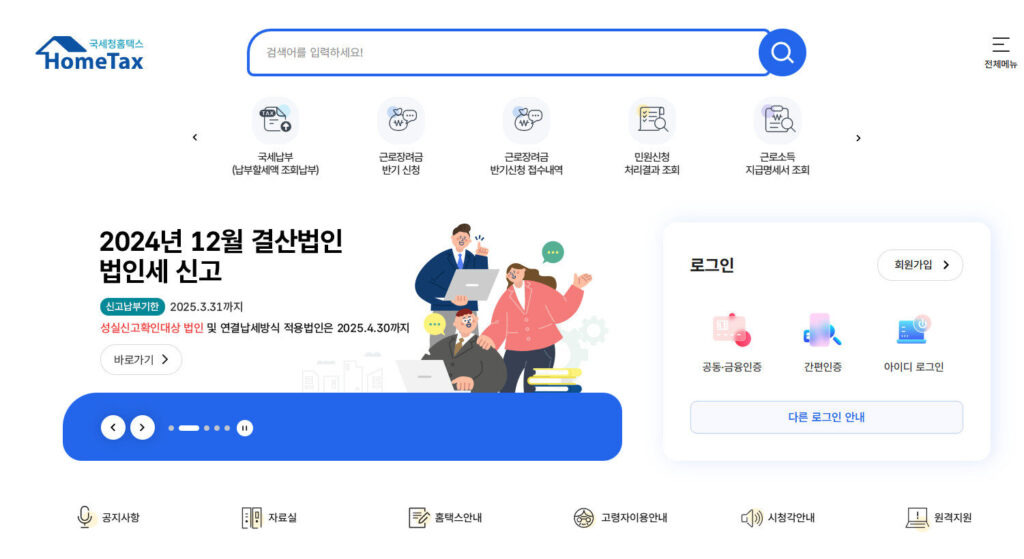

💻 홈택스를 통한 신고 방법

온라인으로 간편하게 신고할 수 있습니다.

1️⃣ 국세청 홈택스 접속 (https://www.hometax.go.kr)

2️⃣ 로그인 후 '종합소득세 신고' 선택

3️⃣ 소득 및 공제 항목 입력

4️⃣ 세액 계산 후 신고서 제출

🏢 세무서 방문 신고

📌 신고 마감일 및 주의사항

- 종합소득세 신고 기한: 📅 2025년 5월 31일

- 신고 지연 시 ⚠️ 가산세(연 10.95%) 부과 가능

4️⃣예상 환급금 계산 방법 📊

📌 [(연말정산 시 적용 가능한 공제금액) × 세율] = 예상 환급액

예제 계산 🧮

✔ 연봉 4,500만 원, 신용카드 사용액 1,500만 원 → 연봉의 25% 초과분(375만 원) 공제 가능

✔ 의료비 200만 원 사용 → 4,500만 원의 3%(135만 원) 초과분(65만 원) 공제 가능

✔ 예상 공제액: 375만 원(신용카드) + 65만 원(의료비) = 440만 원

✔ 환급 예상 금액: 440만 원 × 15% = 약 66만 원 환급 가능

5️⃣신고 후 세액 환급 확인 💰

🔹 환급 가능 조건

✔ 연말정산을 하지 못한 경우

✔ 소득공제를 적용하지 않은 경우

✔ 원천징수된 세액이 실제 부담해야 할 세액보다 많은 경우

📌 환급금 조회 방법

🔹 홈택스 로그인 → ‘환급금 조회’ 메뉴에서 확인

🔹 신고 후 약 1~2개월 내에 환급금 지급

📊 국세청 발표에 따르면, 중도퇴사자의 평균 환급액은 약 32만 원으로, 신고만 하면 적지 않은 금액을 돌려받을 수 있습니다.

6️⃣ 종합소득세 신고 후 세무조사 리스크 줄이는 방법 ⚠️

🔍 세무조사 가능성이 높은 조건

🚩 프리랜서, 사업소득이 추가로 발생한 경우

🚩 이전에 없던 고액 공제(예: 의료비, 기부금)를 갑자기 신청한 경우

🚩 이전 소득 대비 소득이 비정상적으로 급감한 경우

✅ 세무조사를 피하는 방법

✔ 소득 및 공제 항목을 정확하게 신고

✔ 국세청 홈택스에서 사전 제공하는 소득 자료와 일치하는지 확인

✔ 필요한 증빙자료(영수증, 계약서 등)를 5년간 보관

결론 및 핵심 요약 🏁

중도퇴사자의 소득세 정산은 연말정산을 하지 못한 근로자에게 필수적인 절차입니다. 5월 종합소득세 신고를 통해 공제 항목을 제대로 적용하면 세금 환급을 받을 가능성이 높습니다.

✔ 퇴사 후 연말정산을 하지 않았다면 반드시 종합소득세 신고 필요

✔ 예상 환급금 계산법을 활용해 본인 환급액 예측 가능

✔ 신고 마감일: 📅 2025년 5월 31일, 기한 내 신고 필수

✔ 세무조사 리스크 줄이기 위한 철저한 자료 보관 필수

💡 중도퇴사 후 소득세 정산을 놓치면 세금 부담이 커질 수 있습니다.

5월 종합소득세 신고를 통해 반드시 정산을 완료하고, 받을 수 있는 환급금을 놓치지 않도록 합시다. 💰

📌 2025 중도퇴사자 종합소득세 신고 FAQ

Q 중도퇴사자는 왜 종합소득세 신고를 해야 하나요?

중도퇴사자는 연말정산을 하지 못하기 때문에 신용카드, 의료비, 교육비 등의 공제를 받지 못한 채 세금을 더 납부했을 가능성이 높습니다. 5월 종합소득세 신고를 통해 추가 공제를 적용하면 세금을 환급받을 수 있습니다.

Q 중도퇴사 후 프리랜서 소득이 발생했는데, 신고 대상인가요?

네, 퇴사 후 프리랜서, 사업소득이 발생했다면 종합소득세 신고 대상입니다. 근로소득과 기타 소득을 합산해 신고해야 하며, 신고하지 않으면 가산세가 부과될 수 있습니다.

Q 중도퇴사자는 종합소득세 신고 시 어떤 서류가 필요한가요?

필수 서류는 다음과 같습니다.

✅ 근로소득 원천징수영수증 (퇴사한 회사에서 발급)

✅ 신용카드 사용 내역서 (국세청 홈택스에서 조회 가능)

✅ 의료비·교육비 지출 증빙 서류 (홈택스에서 조회 가능)

✅ 기부금 영수증 (해당 단체에서 발급)

Q 예상 환급액은 어떻게 계산할 수 있나요?

예상 환급액은 **[(연말정산 시 적용 가능한 공제금액) × 세율]**로 계산할 수 있습니다.

예를 들어, 연봉 4,500만 원인 근로자가 신용카드 공제 375만 원 + 의료비 공제 65만 원 = 총 440만 원 공제를 받을 경우, 환급액은 440만 원 × 15% = 약 66만 원이 됩니다.

Q 종합소득세 신고 후 환급금은 언제 받을 수 있나요?

신고 후 약 1~2개월 내에 환급금이 지급됩니다. 국세청 홈택스에서 ‘환급금 조회’ 메뉴를 통해 확인할 수 있으며, 계좌로 입금됩니다.